Czy 10 sekund to dużo? – Co faktor lub fintech jest w stanie zrobić w 10 sekund?

- Opublikowano

- 3 min czytania

Ostatni rok niewątpliwe uwidocznił kilka ważnych kwestii związanych z procesami które mamy w bankach, spółkach faktoringowych czy fintechach. O ile fintechy do procesu on-line były przygotowane od dawna, to tradycyjne instytucje finansowe muszą nadgonić. Kolejne lockdowny czy narzucane restrykcje pokazały, jak digitalizacja przyspieszyła i gdzie należy szukać usprawnień.

Banki mają wiele zalet, z którymi fintechy nie mogą konkurować: dużo szersza gama produktów takich jak faktoring, kredyty, gwarancje, akredytywy, wymiana walut, czy zabezpieczenie stóp procentowych. Zazwyczaj są także znacznie tańsze niż fintechy. Jednak maja także kilka wad. Jedną z nich jest skomplikowana procedura przyznawania limitów, czy to faktoringowych, czy kredytowych. Pamiętajmy, że w większości banków procedura przyznania limitu wiąże się z koniecznością udania się do oddziału, złożenia wniosku papierowego, oraz przedstawienia „sterty” dokumentów finansowych. Po sprawdzeniu poprawności danych, dokumentów przez doradcę kredytowego dane te są skanowane, archiwizowane i przekazywane do departamentu ryzyka, a dokładniej, do kolejki w departamencie ryzyka. I zazwyczaj na tym etapie zaczynają się schody w postaci kolejnych pytań do klienta – o doprecyzowanie danych finansowych, udowodnienie faktycznej współpracy z kontrahentem, analiza rozrachunków itd. Te działania są niestety czasochłonne, ale zarazem potrzebne, aby podjąć decyzję kredytową w oparciu o rzetelne dane. Kolejna kwestia to konieczność podpisania papierowej umowy i przeprocesowania jej w banku w celu uruchomienia limitu klientowi. To są główne przyczyny, dlaczego podjęcie decyzji o przyznaniu finansowania i uruchomienie finansowania zajmuje kilkanaście dni lub nawet kilka tygodni.

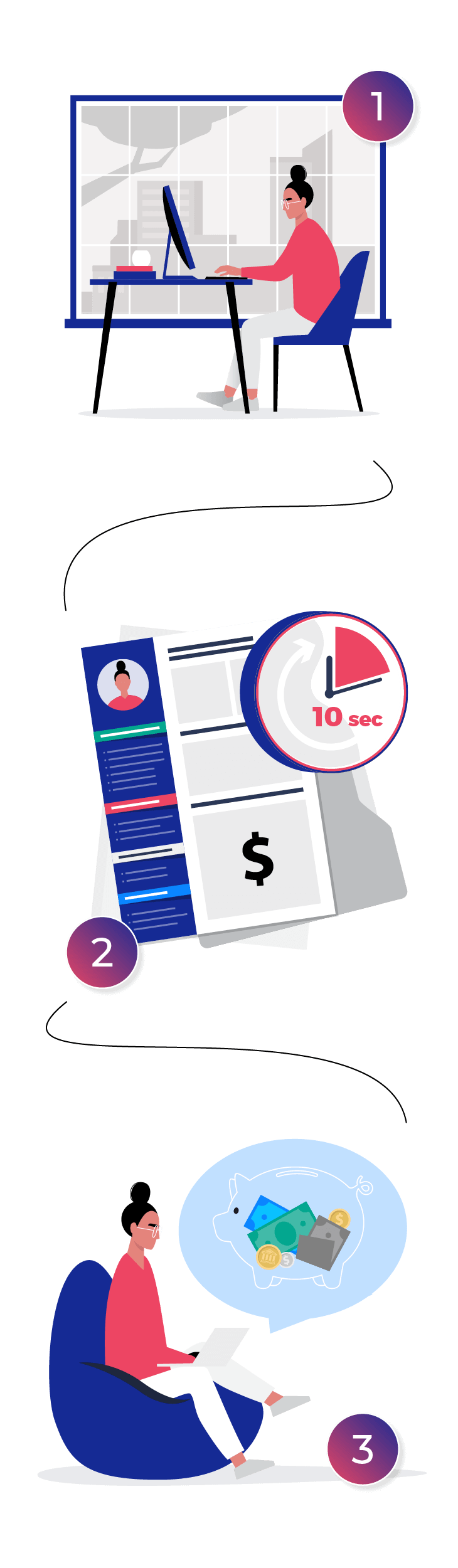

Jak się okazało, dużo lepiej do zaleceń pozostania w domu przygotowały się fintechy. Najbardziej zaawansowane są w stanie podjąć decyzję o przyznaniu limitu w mniej niż 10 sekund.

Banki mają wiele zalet, z którymi fintechy nie mogą konkurować: dużo szersza gama produktów takich jak faktoring, kredyty, gwarancje, akredytywy, wymiana walut, czy zabezpieczenie stóp procentowych. Zazwyczaj są także znacznie tańsze niż fintechy. Jednak maja także kilka wad. Jedną z nich jest skomplikowana procedura przyznawania limitów, czy to faktoringowych, czy kredytowych. Pamiętajmy, że w większości banków procedura przyznania limitu wiąże się z koniecznością udania się do oddziału, złożenia wniosku papierowego, oraz przedstawienia „sterty” dokumentów finansowych. Po sprawdzeniu poprawności danych, dokumentów przez doradcę kredytowego dane te są skanowane, archiwizowane i przekazywane do departamentu ryzyka, a dokładniej, do kolejki w departamencie ryzyka. I zazwyczaj na tym etapie zaczynają się schody w postaci kolejnych pytań do klienta – o doprecyzowanie danych finansowych, udowodnienie faktycznej współpracy z kontrahentem, analiza rozrachunków itd. Te działania są niestety czasochłonne, ale zarazem potrzebne, aby podjąć decyzję kredytową w oparciu o rzetelne dane. Kolejna kwestia to konieczność podpisania papierowej umowy i przeprocesowania jej w banku w celu uruchomienia limitu klientowi. To są główne przyczyny, dlaczego podjęcie decyzji o przyznaniu finansowania i uruchomienie finansowania zajmuje kilkanaście dni lub nawet kilka tygodni.

Jak się okazało, dużo lepiej do zaleceń pozostania w domu przygotowały się fintechy. Najbardziej zaawansowane są w stanie podjąć decyzję o przyznaniu limitu w mniej niż 10 sekund.

Cały proces jest realizowany on-line, bez konieczności udania się do oddziału bankowego, spotkania się z doradcą, innymi słowy cała „papierologia” jest wyeliminowana. Oczywiście, aby decyzja została wydana w kilka sekund, muszą być spełnione poszczególne kryteria KO (Knock Out), aby proces był sprawny i szybki. Jednak w przypadku braku spełnienia owych kryteriów i konieczności akceptacji decyzji przez osobę na stanowisku dyrektora ryzyka lub analityka ryzyka, decyzja ta zajmuje zazwyczaj nie więcej niż 24h. To pokazuje jak fintechy wyprzedziły banki i tradycyjnych faktorów o „lata świetlne”. Innymi słowy, banki mogą się tego procesu od fintechów uczyć, co więcej będą musiałby się go nauczyć, gdyż klienci, którzy przyzwyczają się do takiej interakcji z instytucją finansową, raczej nie będą chcieli mierzyć się z długimi procedurami bankowymi.

Na pewno ciekawym zjawiskiem jest coraz częstsza współpraca pomiędzy „tradycyjnymi bankami” a „fintechami”. W pewnym sensie mogą się uzupełniać i to wydaje się być ciekawym kierunkiem w bankowości.

Na pewno ciekawym zjawiskiem jest coraz częstsza współpraca pomiędzy „tradycyjnymi bankami” a „fintechami”. W pewnym sensie mogą się uzupełniać i to wydaje się być ciekawym kierunkiem w bankowości.

Karol Leszczyński

Factoring Product Manager w Comarch